Нюансы применения налоговой льготы по движимому имуществу. Нюансы применения налоговой льготы по движимому имуществу Нормы НК РФ

С этого года каждое юридическое лицо обязательно должно вносить налоговые платежи по своему движимому имуществу (используемая ставка – 1,1%). Такое новшество появилось после изменений, утвержденных Законом №335-ФЗ (дата принятия – 27 ноября 2017 г.).

Что относится к движимому имуществу

К категории движимого можно отнести все имущество, не подпадающее под признаки недвижимости (жилье, помещения производственного назначения, различные сооружения, земельные объекты и прочее).

Обратите внимание! Любым движимым имуществом выступают объекты, имеющие материальную ценность с возможностью их физической передачи от одного человека второму.

К таким объектам следует относить:

- любой вид природных ресурсов;

- оборудование, поддающееся транспортировке;

- предметы мебели;

- животные и др.

Отдельно следует разделять движимый вид имущества и ряд нематериальных ценностей, выраженных в различных видах требований (предоставление определенного права, право владения ценными бумагами и т. п.).

Однако некоторые объекты являются сложными для определения их классификации. Характерный пример – лес. Если имеется в виду произрастающие деревья (лес), то в таком виде его классифицируют как объект недвижимости. Когда же речь заходит о срубленном лесе (такой объект уже можно перемещать), он приобретает уже статус движимого имущества.

Запомните! Под движимым имуществом (вещью) подразумевается практически каждый предмет (объект), не являющийся в соответствии с законом недвижимостью. Эта категория включает в себя также деньги, ценные бумаги.

Напротив, к объектам недвижимости следует относить:

- отдельные участки земельных недр;

- участки земли;

- любые объекты, которые неразрывно связаны с участками, если их нет возможности перенести без ущерба прямому назначению или в последствии их перемещения возникнет несоразмерный ущерб. К таким объектам относят:

- любые здания;

- различные виды сооружений;

- объекты, строительство по которым не завершено.

Согласно законодательству РФ, признаки недвижимости есть у следующих объектов:

- воздушных и морских суден;

- суден, предназначенных для внутреннего курсирования;

- космических объектов.

Существует 2 критерия, используемые для определения категории, к которой отнесен объект (вещь).

Определить признак недвижимости или движимого имущества можно такими способами:

- юридическим – вещь может относиться к недвижимым объектам, даже не учитывая наличие у него связи с земельным участком;

- материальным – основан на определении у спорного объекта взаимосвязи с землей.

Последний метод подразумевает, что к категории движимого имущества следует относить любую вещь, не имеющую устойчивой и нерушимой связи с участком (землей).

Юридический же основан на противоположном утверждении – движимым можно считать то имущество, перенести которое можно без причинения ему непоправимого ущерба либо без действий, которые приведут к полному его разрушению.

Также этот метод подразумевает использование приема исключения – движимым можно признать любой объект, не отнесенный согласно закону к недвижимым. Чтобы установить принадлежность объекта, по правилам применяются одновременно оба метода. Спорное имущество должно определяться по каждому из них, и если по одному из способов нельзя будет определенно отнести его к движимому, то следует считать его недвижимым.

Согласно закону (в большинстве своем) не требуется регистрировать наличие у человека права на движимый объект. Подлежать учету или же регистрации должны только предметы, в отношении которых закон прямо предусматривает такой порядок.

В числе такого имущества: все ТС, предметы, являющиеся оружием, ценные бумаги, ценности музеев, имущество, принадлежащее должнику и прочее.

Детальные сведения, отражающие список имущества с четким определением принадлежности их к той или иной категории можно просмотреть в статье 130 Гражданского кодекса РФ и статье 374 Налогового кодекса РФ.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам.

Налог на движимое имущество в 2019 году для юридических лиц: изменения

В соответствии с положениями обновленных редакций ст. ст. 380, 381.1 Налогового кодекса РФ, начиная с 2018 г. льготные условия по оплате налоговых платежей организациями на их движимое имущество прекращают действовать.

По факту это значит, что теперь на территории РФ вновь возник обязательный налоговый платеж по объектам движимого имущества.

Кто обязан оплачивать подобный налог?

Платежи должны вноситься всеми юридическими лицами – обязанность распространяется на каждого владельца такого имущества, подпадающего под действие общей системы оплаты налогов.

Внимание! Функция регулирования назначения и освобождения от льгот в отношении движимых объектов, которыми владеют юрлица, передана отдельно каждому из регионов РФ. Только региональные власти могут установить, кому оплачивать обязательные суммы, а кому следует предоставить льготу, полностью освободив от налоговых обязательств.

Кодекс определяет, что законодательство того или иного субъекта по имуществу (движимому), принятому в качестве основных средств (ссылка на п. 25 ст. 381 Налогового кодекса РФ), если с момента его производства не прошло трех лет, а также в отношении имущества, отнесенного законами в конкретном субъекте РФ к ИВО (инновационному высокоэффективному оборудованию), определяются льготы, подразумевающие также и полную отмену выплат налога в отношении такого имущества.

Одновременно статьей 381.1 Налогового кодекса РФ подтверждено наличие у региональных властей полномочий назначать льготные условия по отношению к движимым объектам, если от даты их производства не истекло 3 года, и аналогично в отношении отдельного вида оборудования, отнесенного к инновационному и высокоэффективному.

Какие именно должны быть льготы, и на каких условиях предоставляться, не установлено. Не оплачивают обязательный налоговый платеж по движимым объектам лишь в структуре малого бизнеса, где используют «упрощенку» (упрощенную систему налогообложения) и ЕНВД (систему единого налога на вмененный доход).

У «упрощенцев» есть приоритет, закрепленный законом – за ними не определена обязанность внесения налога по движимым объектам (статья 346.11 Налогового кодекса РФ, пункт 2-3). У них есть только одна обязанность – выплачивать государству налог по недвижимости, где база налога определена кадастровой ценой объекта.

Обязательное внесение имущественного вида налога согласно УСН определено после принятия Федерального закона №52-ФЗ от 02 апреля 2014 г.

В качестве объектов налогообложения в системе УСН выступают все разновидности недвижимости с установленной на момент начала налогового периода кадастровой ценой. Также сюда входят различные центры (деловые, торговые), с размещенными в них помещениями.

Какие виды движимого имущества могут облагаться налогом?

Положения Налогового кодекса РФ (ст. 374) определяют, что в качестве объектов налогообложения для каждой организации выступают два вида имущества (недвижимое и движимое). Определяются последние, исходя из статьи 130 Гражданского кодекса РФ.

Если недвижимым является имущество, вплотную связанное с землей, то все остальные объекты выступают отдельным движимым видом имущества.

К таким объектам относят:

- оборудование производственного назначения;

- транспортные средства;

- доли в бизнесе;

- ценные бумаги и прочее.

Посмотрите видео. О налоге на движимое имущество:

По какой ставке рассчитывается налог

Важно! В этом году максимально возможная налоговая ставка по движимому имуществу не должна быть больше 1,1% согласно пункту 3.3 статьи 380 Налогового кодекса РФ. Начиная со следующего года, эта ставка может быть увеличена законодательно на местном уровне в два раза.

У властей по каждому субъекту имеется законодательно предусмотренная возможность освобождения конкретного имущества от налогообложения или же право утверждения уменьшенной ставки до 1,1% (согласно пункту 3.3 статьи 380 НК РФ).

К примеру, практика освобождения задействована в Подмосковье (Закон, принятый в Московской обл. №159/2017-ОЗ от 3 октября 2017 г.). Определенные области используют пониженные показатели ставок – 0,55%. Это практика Тюменской (Закон №74 от 24 октября 2017 г.) и Тульской (Закон №82-ЗТО от 30 ноября 2017 г.) областей.

Остается неизвестным, каким образом будут вноситься налоговые платежи, в случае не принятия регионами отдельных законов, утверждающих ставку на имущественный налог по движимым объектам.

Федеральной налоговой службой было разъяснено, что если конкретные местные акты не были приняты и региональная ставка не определена, то начиная с 2018 г. оплачивать налог по такому имуществу следует, исходя из ставки в 1,1% согласно пункту 4 статьи 380 НК РФ (письмо №БС-19-21/327 от 20 декабря 2017 г.).

Указанную стандартную ставку нужно применять и к новым объектам, оформленным как основные средства и официально учтенным в 2018 г., и к ранее принятым на баланс с 2013 г.

Льготы по налоговому сбору на движимое имущество по закону

Региональные власти имеют возможность установить соответствующий закон и не сразу, а позже, определив его действие с начала года.

С правовой стороны в этом нет никаких нарушений, ведь если нормативно-правовой акт будет улучшать положение плательщиков имущественного налога, обратное его действие вполне возможно.

Это будет означать возможность возврата организациями, платившими полную ставку, излишне оплаченной налоговой суммы.

Льгота в части налоговых платежей на движимый вид имущества с 2019 г.

Вся суть такой льготы излагается в пункте 25 статьи 381 Налогового кодекса РФ.

Согласно указанному пункту, можно избежать выплат налога, если движимый объект приобретен собственником после 2012 г., за исключением объектов, которые были получены:

- в ходе реорганизации (ликвидационной процедуры), инициированной в отношении юридического лица;

- путем проведения операций между гражданами, зависящими друг от друга (пункт 2 статьи 105.1 Налогового кодекса РФ).

Внимание! Исключения не затрагивают подвижные составы ЖД, которые появились после 2012 г. Момент создания следует смотреть в техническом паспорте объекта.

Право указанного освобождения ограничивается законодательно определенным списком условий (статья 381.1 Налогового кодекса РФ), которые в случае их соблюдения могут привести:

- к ситуации с полной отменой налогового платежа для объектов, отнесенных к движимым (кроме тех, в отношении которых не может применяться право освобождения);

- к появлению права на использование освобождения в отношении определенной категории налогоплательщиков или по отдельному списку имущества;

- к появлению уменьшенных ставок по отдельному имуществу.

Ставка, используемая в отношении указанных объектов, в случае их непопадания в льготную категорию указанных условий, в этом году не может превышать стандартные 1,1%.

При каком условии используют льготу?

Законным и основным условием, предоставляющим собственнику движимого имущества отдельный вид льгот, является принятое по данному вопросу региональное решение. Формой принятия такого решения выступает закон.

Каждый субъект может принимать свой закон и свою льготу (это право предоставляется пунктом 1 статьи 381.1 Налогового кодекса РФ). Если отдельное решение в регионе на момент наступления 2019 г. не принято, то применяться указанная норма не будет.

Возможность освобождения от налоговых платежей в рамках льготы может применяться как по отношению ко всему имуществу, отнесенному к движимому и приобретенному после 2012 г. (за исключением не подпадающих под льготную категорию), так и в отношении отдельных видов либо имеющих видовые признаки, к примеру, поступившие в конкретный год.

Помимо этого, на уровне регионов может устанавливаться четкий перечень категорий владельцев, в отношении которых будут задействованы льготные условия.

Допускается применение льготных условий, выраженных в пониженной ставке для некоторых объектов (согласно пункту 2 статьи 381.1 Налогового кодекса РФ):

- которым не более трех лет;

- при отнесении их к виду инновационных с наличием признака высокой эффективности.

Так или иначе, используемые в этом году ставки не могут превышать установленное налоговым законодательством значение 1,1%. Это продиктовано пунктом 3.3 статьи 380 Налогового кодекса РФ.

Если ставка не регламентирована отдельным региональным законом, то применяться будет общая, установленная Налоговым кодексом РФ (пункт 4 статьи 380 Налогового кодекса РФ).

2018 год

В Москве сохранена льгота в отношении движимого имущества принятого на учет в качестве основных средств с 1 января 2013 года. Важно, что это имущество должно быть принято на учет не в результате реорганизации или ликвидации, и не от взаимозависимого лица. Закон опубликован 28 февраля 2018 года, но действует он с 1 января 2018 го (Закон города Москвы от 21.02.2018 N 4).

Любое движимое имущество с 3-й амортизационный группы и  приобретенное после 1 января 2013 года не облагается налогом на имущество организаций зарегистрированных в г. Москва. По остальному движимому имуществу действует ставка налога на имущество 2,2 %.

приобретенное после 1 января 2013 года не облагается налогом на имущество организаций зарегистрированных в г. Москва. По остальному движимому имуществу действует ставка налога на имущество 2,2 %.

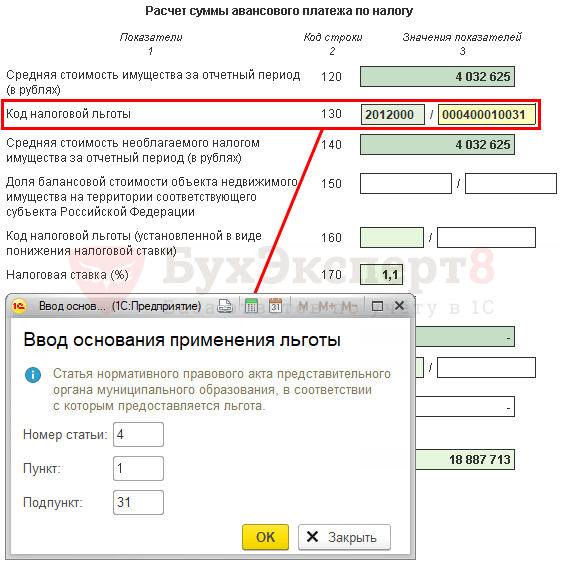

Код налоговой льготы в Москве в 2018 году по налогу на имущество: 2012000/000400010031

Ставка налога на имущество с объектов недвижимости с кадастровой стоимости объекта в г. Москва с 1 января 2018 года - 1,5 %.

Ставка налога на имущество с объектов недвижимости с кадастровой стоимости объекта в г. Москва с 1 января 2018 года - 1,5 %.

С 1 января 2018 года решение об освобождении от уплаты налога на движимое имущество организаций принимают не федеральные, а региональные органы власти. Опубликован Федеральный закон от 27.11.2017 № 335-ФЗ о внесении изменений в часть вторую Налогового кодекса Российской Федерации. Субъект РФ может издать соответствующий закон - и на его территории будет применяться федеральная льгота. Если регионального закона нет - налоговые ставки в отношении такого имущества не могут превышать в 2018 году 1,1 %.

Изменения порядка налогообложения коснутся только движимого имущества организаций, учитываемого на балансе с 1 января 2013 года как объект основного средства.

В Московской области в 2018-2020 годах установлена нулевая налоговая ставка в отношении движимого имущества, принятого организацией с 1 января 2013 года на учет в качестве основных средств. В законе перечислены исключения: объекты, принятые на учет в результате реорганизации юридических лиц, при передаче имущества между взаимозависимыми лицами, т.д.

В Еврейской автономной области в отношении движимого имущества организаций, указанного в п. 25 ст. 381 Налогового кодекса РФ, налоговая ставка установлена на 2018 год в размере 0,5 процента. Более низкие ставки предусмотрены для организаций здравоохранения и резидентов ТОР.

Астраханская область установила на 2018 год ставку 0,5% для компаний в сфере добычи нефти и газа на месторождениях в российской части дна Каспийского моря. Ставки для остальных компаний регион не определил, а значит, налог считается по ставке 1,1%.

Владимирская, Ивановская, Липецкая области полностью сохранили льготу на 2018 год.

В Волгоградской, Смоленской областях, Республике Татарстан ставка для всех компаний на 2018 год - 1,1%.

Вологодская область решила, что налог не должны платить организации, которые инвестируют в объекты основных средств, при соблюдении требований областного закона о налоге на имущество. Для остальных ставка на 2018 год - 1,1%.

В Калининградской области налог за 2018 год не должны платить компании, которые получают более 70% выручки от определенных видов деятельности (например, от строительства, оптовой и розничной торговли, гостиничного бизнеса). Остальные уплатят налог за 2018 год по ставке 1,1%.

Камчатский край установил ставку для всех компаний на 2018 год 0,6%, на 2019 год - 1,1%, на 2020 год - 1,7%.

В Курской области ставка для всех компаний - 1,1%.

Ленинградская область сохранила льготу на 2018 год для объектов, с даты выпуска которых прошло не больше трех лет. С остального движимого имущества надо платить налог. Регион еще не установил свою ставку, так что действует 1,1%.

В Московской области организации не будут платить налог (ставка 0%) за 2018 - 2020 годы.

Нижегородская область оставила льготы на 2018 - 2020 годы для компаний, ведущих деятельность, указанную в разделе C и в классе 72 ОКВЭД 2, либо занимающихся перевозкой льготников, учащихся и студентов по регулярным маршрутам на территории области. При этом имущество должно быть принято на учет не раньше 2016 года. Ставки для остальной "движки" не установлены - действует 1,1%.

В Пензенской области установили пониженную ставку 0,55%.

Республика Бурятия оставила льготу для железнодорожного подвижного состава и контейнеров, принятых на учет не ранее 2013 года. Для остального движимого имущества действует федеральная ставка 1,1%.

В Рязанской области налог не должны платить фирмы, получающие не менее 70% доходов от деятельности в области научных исследований и разработок, здравоохранения и социальных услуг; а также компании - получатели господдержки в отношении движимого имущества, которое определено в инвестиционном соглашении. Ставка для остальных на 2018 год - 0,6%, на 2019 год - 1,1%, на 2020 год - 1,7%.

Санкт-Петербург сохранил льготу для движимого имущества, с даты выпуска которого прошло не более трех лет. С остального имущества нужно заплатить налог по федеральной ставке 1,1%.

В Саратовской области налог за 2018 - 2020 годы не нужно платить (ставка 0%) только в отношении инновационного высокоэффективного оборудования, указанного в областном законе. Для другого движимого имущества ставка на 2018 год составляет 1,1%.

В Свердловской области льгота в 2018 году положена некоторым компаниям, перечисленным в областном законе. Остальные организации за 2018 год обязаны платить налог по ставке 1,1%.

Тульская область установила на 2018 год пониженную ставку 0,55%.

Тюменская област ь поступила так же в отношении текущего года, и добавила к этому ставки на 2019 год - 1,1%, на 2020 год - 1,65%.

Ханты-Мансийский автономный округ - Югра установил ставку на 2018 - 2020 годы в размере 1,1%.

В Челябинской области льгота при соблюдении ряда условий сохраняется для субъектов малого и среднего предпринимательства и лизинговых компаний. Уменьшить сумму налога с бывшего "льготного" имущества могут в определенных случаях компании, которые провели мероприятия по снижению негативного воздействия на окружающую среду. Кроме того, пониженная ставка предусмотрена для организаций, которые заняты в сфере междугородних и международных железнодорожных перевозок. Ставка для остальных компаний на 2018 год - 1,1%.

Чеченская Республика полностью сохранила льготу.

В Чукотском автономном округе налог не должны платить (ставка 0%) только органы местного самоуправления и ряд организаций госсектора. Для остальных пока действует общая ставка 1,1%.

В Ярославской области льготу сохранили в отношении имущества, которое компании приняли на учет позже 2015 года. Налог не платится в течение четырех лет начиная с года постановки имущества на учет. С бывшего "льготного" имущества, принятого на учет в 2013 - 2015 годах, налог платится по ставке 1,1%.

|

Субъект РФ |

Налогоплательщики льготники |

Льготы и ее размер |

Нормативный акт |

|

Астраханская область |

Организации, которые работают в сфере добычи нефти и газа на местонахождениях в российской части дна Каспийского моря |

Закон Астраханской области от 31.10.2017 № 60/2017-ОЗ |

|

|

Владимирская область |

Все организации |

Закон Владимирской области от 27.12.2017 № 135-ОЗ |

|

|

Волгоградская область |

Все организации |

Закон Волгоградской области от 29.11.2017 № 116-ОД |

|

|

Вологодская область |

Организации, которые зарегистрированы на территории Вологодской области и инвестируют в объекты основных средств более 100 млн. руб. |

Полное освобождение от налога |

Закон Вологодской области от 28.12.2017 № 4269-ОЗ |

|

Все остальные компании Вологодской области |

Налоговая ставка — 1,1 процента |

||

|

Еврейская автономная область |

Организации здравоохранения, в отношении вновь введенных в эксплуатацию основных средств |

Налоговая ставка - 0,1 процента. Применять такую ставку можно в течение пяти лет с момента ввода объекта в эксплуатацию |

Закон Еврейской автономной области от 20.12.2017 № 196-ОЗ |

|

Все остальные организации |

Налоговая ставка — 0,5 процента |

Закон Еврейской автономной области от 30.11.2017 № 194-ОЗ |

|

|

Ивановская область |

Все организации |

Налоговая ставка — 1,1 процента |

Закон Ивановской области от 11.12.2017 № 94-ОЗ |

|

Калининградская область |

Все организации, кроме тех, которые перечислены в п.10 ст. 4 Закона Калининградской области от 27.11.2003 № 336 |

Налоговая ставка — 1,1 процента |

Закон Калининградской области от 28.11.2017 № 118 |

|

Организации, перечисленные в п.10 ст. 4 Закона Калининградской области от 27.11.2003 № 336 |

Полное освобождение от налога |

||

|

Камчатский край |

Все организации |

Закон Камчатского края от 02.10.2017 № 147 |

|

|

Курская область |

Все организации |

Налоговая ставка — 1,1 процента |

Закон Курской области от 24.11.2017 № 78-ЗКО |

|

Ленинградская область |

Организации, которые владеют объектами, с даты выпуска которых прошло не больше трех лет |

Полное освобождение от налога |

Закон Ленинградской области от 29.12.2017 № 92-ОЗ |

|

Все остальные компании |

Налоговая ставка — 1,1 процента |

||

|

Липецкая область |

Все организации |

Полное освобождение от налога |

Закон Липецкой области от 14.09.2017 № 106-ОЗ |

|

г. Москва |

Все организации |

Полное освобождение от налога |

Закон г. Москвы от 21.02.2018 № 4 |

|

Московская область |

Все организации |

Налоговая ставка - 0 процентов |

Закон Московской области от 03.10.2017 № 159/2017-ОЗ |

|

Нижегородская область |

Организации, которые занимаются: обрабатывающим производством; научными исследованиями и разработками; автомобильными перевозками льготных категорий граждан по регулярным муниципальным и межмуниципальным маршрутам на территории Нижегородской области |

Полное освобождение от налога |

Закон Нижегородской области от 08.11.2017 № 152-3 |

|

Учреждения, созданные Нижегородской областью и муниципальными образованиями Нижегородской области и финансируемые за счет средств областного бюджета, Территориального фонда ОМС Нижегородской области и местных бюджетов |

Полное освобождение от налога. Льгота не распространяется на имущество, сданное в аренду |

||

|

Все остальные организации |

Налоговая ставка — 1,1 процента |

||

|

Пензенская область |

Все организации |

Налоговая ставка - 0,55 процента |

Закон Пензенской области от 20.12.2017 № 3127-ЗПО |

|

Республика Бурятия |

Организации в отношении железнодорожного подвижного состава и контейнеров, принятых на учет не ранее 2013 года. Льготой могут воспользоваться компании, которые осуществляют деятельность из подклассов 49.1, 49.2 ОКВЭД 2 |

Полное освобождение от налога |

Законы Республики Бурятия от 10.10.2017 № 2568-V и от 01.12.2017 № 2748-V |

|

Все остальные компании |

Налоговая ставка — 1,1 процента |

||

|

Республика Татарстан |

Все организации |

Налоговая ставка — 1,1 процента |

Закон Республики Татарстан от 22.12.2017 № 97-ЗРТ |

|

Рязанская область |

Компании, которые получают не менее 70% доходов от деятельности в области научных исследований и разработок, здравоохранения и социальных услуг. Компании - получатели господдержки в отношении движимого имущества, которое определено в инвестиционном соглашении, заключенном согласно региональному закону |

Полное освобождение от налога |

Закон Рязанской области от 27.11.2017 № 86-ОЗ |

|

Все остальные организации |

Налоговая ставка — 0,6 процента |

Закон Рязанской области от 27.11.2017 № 87-ОЗ |

|

|

Санкт-Петербург |

Организации в отношении имущества, с даты выпуска которого прошло не более трех лет |

Полное освобождение от налога |

Закон Санкт-Петербурга от 29.11.2017 № 785-129 |

|

Все организации |

Налоговая ставка — 1,1 процента |

||

|

Саратовская область |

Организации в отношении инновационного высокоэффективного оборудования, указанного в областном законе |

Налоговая ставка — 0 процентов |

Закон Саратовской области от 28.11.2017 № 112-ЗСО |

|

Все остальные организации |

Налоговая ставка — 1,1 процента |

||

|

Свердловская область |

Компании, которые перечислены в пп. 3 и абз. 3 пп. 4 ст. 1 Закона от 07.12.2017 N 124-ОЗ |

Полное освобождение от налога |

Закон Свердловской области от 07.12.2017 № 142-ОЗ |

|

Все остальные компании |

Налоговая ставка — 1,1 процента |

||

|

Смоленская область |

Только инвесторы и резиденты |

Полное освобождение от налога |

Законы Смоленской области от 15.11.2017 № 137-з и от 06.10.2017 № 95-з |

|

Все организации |

Налоговая ставка — 1,1 процента |

Закон Смоленской области от 15.11.2017 № 144-з |

|

|

Тульская область |

Все организации |

Закон Тульской области от 30.11.2017 № 82-ЗТО |

|

|

Тюменская область |

Все организации |

Налоговая ставка — 0,55 процента |

Закон Тюменской области от 24.10.2017 № 74 |

|

Ханты-Мансийский автономный округ |

Все организации |

Налоговая ставка — 1,1 процента |

Закон Ханты-мансийского автономного округа - Югры от 20.12.2017 № 92-ОЗ |

|

Челябинская область |

Компании, внесенные в реестр субъектов малого и среднего предпринимательства, а также лизинговые компании |

Полное освобождение от налога |

Закон Челябинской области от 27.12.2017 № 649-ЗО |

|

Все остальные компании |

Налоговая ставка — 1,1 процента |

||

|

Чеченская Республика |

Все организации |

Полное освобождение от налога |

Закон Чеченской Республики от 27.11.2017 № 45-рз |

|

Чукотский автономный округ |

Местные органы власти, казенные, бюджетные и автономные учреждения, которые финансируются из местного бюджета |

Полное освобождение от налога |

Закон Чукотского автономного округа от 19.12.2017 № 103-ОЗ |

|

Все остальные компании |

Налоговая ставка — 1,1 процента |

||

|

Ярославская область |

Организации в отношении имущества, которое приняли на учет позже 2015 года |

Полное освобождение от налога в течение четырех лет начиная с года постановки имущества на учет |

Закон Ярославской области от 31.10.2017 № 44-з |

|

Все остальные организации |

Налоговая ставка — 1,1 процента |

ПО ОТДЕЛЬНЫМ ВОПРОСАМ ЗАПОЛНЕНИЯ ФОРМ НАЛОГОВОЙ

ОТЧЕТНОСТИ ПО НАЛОГУ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ

1. Порядок согласования представления одной налоговой декларации (одного налогового расчета по авансовому платежу) в отношении суммы налога, подлежащей уплате в бюджет субъекта Российской Федерации

Согласно пункту 1.6 Порядка заполнения налоговой декларации по налогу на имущество организаций (утвержден приказом ФНС России от 31.03.2017 N ММВ-7-21/271@, далее - Порядок), в случае, если законодательством субъекта Российской Федерации предусмотрено зачисление налога в региональный бюджет без направления по нормативам суммы налога в бюджеты муниципальных образований, может заполняться одна налоговая декларация (далее - Декларация) в отношении суммы налога, подлежащей уплате в бюджет субъекта Российской Федерации, по согласованию с налоговым органом по данному субъекту Российской Федерации.

Вышеуказанный порядок не распространяется на случаи заполнения налоговой отчетности по налогу организациями, являющимися налогоплательщиками в отношении объектов, поименованных в подпунктах 1 - 4 пункта 1 статьи 378.2 Налогового кодекса Российской Федерации (далее - Кодекс).

В отношении указанных объектов налоговая отчетность по налогу представляется в налоговые органы по местонахождению указанных объектов.

При вышеуказанном согласовании следует уведомить налогоплательщика о необходимости последующего ежегодного согласования представления форм налоговой отчетности по налогу в аналогичном порядке, что связано, в частности, с возможностью изменения межбюджетного распределения налога в последующие финансовые годы.

Процедура согласования должна включать в себя доведение согласовывающим УФНС России по субъекту Российской Федерации до сведения выбранного налогоплательщиком налогового органа, в который будет представляться одна Декларация (один налоговый расчет за каждый отчетный период), информации о согласовании, с одновременным уведомлением налогоплательщика и указанного налогового органа о невозможности изменения в течение налогового периода выбранного налогового органа.

При этом согласование с налоговым органом по субъекту Российской Федерации представления одной Декларации в отношении суммы налога, подлежащей уплате в бюджет субъекта Российской Федерации, в общем порядке должно быть получено до начала налогового периода, за который представляется такая Декларация.

ФНС России рекомендует налоговым органам проводить соответствующее согласование после начала налогового периода в отношении поступивших до начала налогового периода запросов налогоплательщиков о согласовании в случаях, когда окончание установленного пунктом 93 Административного регламента ФНС России (утвержден приказом Минфина России от 02.07.2012 N 99н) срока информирования налогоплательщика приходится на налоговый период.

2. Вопросы заполнения строк с кодами 010 - 030 раздела 2.1 Декларации

Согласно подпункту 3 пункта 6.2 Порядка строка с кодом 030 (инвентарный номер) раздела 2.1 Декларации заполняется в случае отсутствия информации по строке с кодом 010 (кадастровый номер) или строке с кодом 020 (условный номер) раздела 2.1 Декларации.

При этом по строке с кодом 020 раздела 2.1 Декларации может указываться условный номер объекта недвижимости, присвоенный при внесении о нем сведений в Единый государственный реестр прав на недвижимое имущество и сделок с ним (в настоящее время - Единый государственный реестр недвижимости, далее - ЕГРН), в т.ч. в соответствии с Инструкцией о порядке присвоения при проведении государственной регистрации прав на недвижимое имущество и сделок с ним объектам недвижимого имущества условных номеров, которым в установленном законодательством Российской Федерации порядке не присвоен кадастровый номер (утверждена приказом Минюста России от 08.12.2004 N 192), или в соответствии с Порядком присвоения при проведении государственной регистрации прав на недвижимое имущество и сделок с ним объектам недвижимого имущества условных номеров, которым в установленном законодательством Российской Федерации порядке не присвоен кадастровый номер (приложение N 2 к приказу Минэкономразвития России от 23.12.2013 N 765).

В случае отсутствия информации по строке с кодом 010 или строке с кодом 020 раздела 2.1 Декларации и при отсутствии условного номера объекта недвижимости, по строке с кодом 030 (инвентарный номер) раздела 2.1 Декларации указывается инвентарный номер.

При этом в качестве инвентарного номера объекта недвижимости может заполняться инвентарный номер, присвоенный объекту недвижимости в соответствии с Методическими указаниями по бухгалтерскому учету основных средств, утвержденными приказом Минфина России от 13.10.2010 N 91н "Об утверждении Методических указаний по бухгалтерскому учету основных средств", либо инвентарный номер объекта недвижимости, присвоенный органами (организациями) технической инвентаризации при проведении технического учета, технической инвентаризации (например, в соответствии с приказом Минэкономразвития России от 17.08.2006 N 244 "Об утверждении формы технического паспорта объекта индивидуального жилищного строительства и порядка его оформления организацией (органом) по учету объектов недвижимого имущества", приказом Госстроя России от 26.08.2003 N 322 "Об утверждении Правил проведения государственного технического учета и технической инвентаризации комплекса сооружений городской сети кабельного телевидения", приказом Госстроя России от 29.12.2000 N 308 "Об утверждении порядка составления комплекта документов по технической инвентаризации имущественных комплексов, составляющих системы газоснабжения Российской Федерации, а также других объектов недвижимого имущества, принадлежащих ОАО "Газпром" и его дочерним организациям", постановлением Правительства Российской Федерации от 04.12.2000 N 921 "О государственном техническом учете и технической инвентаризации в Российской Федерации объектов капитального строительства").

В аналогичном порядке следует заполнять строку с кодом 030 (инвентарный номер) раздела 2.1 налогового расчета по авансовому платежу по налогу.

Согласно пункту 6.2 Порядка, по строке с кодом 040 "Код ОКОФ" раздела 2.1 Декларации указывается код объекта недвижимого имущества в соответствии с Общероссийским классификатором основных фондов.

При этом предусмотренный формат заполнения строки 040 раздела 2.1 декларации имеет 12 разрядов и соответствует структуре кода, принятой в Общероссийском классификаторе основных фондов ОК 013-2014 (СНС 2008) (далее - Классификатор ОК 013-2014) - XXX.XX.XX.XX.XXX.

При этом согласно пункту 2.4 Порядка заполнение полей Декларации значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк.

Учитывая изложенное, в случае заполнения раздела 2.1 Декларации в отношении основных средств, кодирование которых было осуществлено девятизначными кодами по Классификатору ОК 013-94 (утвержден постановлением Госстандарта Российской Федерации от 26.12.1994 N 359, утратил силу с 1 января 2017 года в связи с изданием приказа Росстандарта от 12.12.2014 N 2018-ст), рекомендуется заполнять строки с кодами 040 с учетом указанных положений пункта 2.4 Порядка, без учета разделителей в виде точек.

В аналогичном порядке следует производить заполнение строк с кодом 040 раздела 2.1 формы налогового расчета по авансовому платежу по налогу.

4. Вопросы заполнения строки с кодом 050 раздела 2.1 Декларации в случае учета нескольких объектов недвижимого имущества в качестве одного инвентарного объекта.

Согласно п. 6.2 Порядка при заполнении раздела 2.1 Декларации указываются:

По строке с кодом 010 - кадастровый номер объекта недвижимого имущества (при наличии);

По строке с кодом 020 - условный номер объекта недвижимого имущества (при наличии) в соответствии со сведениями ЕГРН;

По строке с кодом 030, заполняемой в случае отсутствия информации по строке с кодом 010 или строке с кодом 020, - инвентарный номер объекта недвижимого имущества;

По строке с кодом 050 - остаточная стоимость объекта недвижимого имущества по состоянию на 31 декабря налогового периода.

В случае наличия кадастровых номеров у каждого из нескольких объектов основных средств, учитываемых на балансе организации в одной инвентарной карточке с общей первоначальной стоимостью, организации следует заполнять несколько блоков строк 010 - 050, указав в каждом кадастровый номер объекта недвижимости.

При этом, учитывая обязанность налогоплательщика указать отдельную информацию по каждому объекту, имеющему отдельный кадастровый номер, в каждом из заполненных с отдельными кадастровыми номерами блоков строк 010 - 050 следует указать и соответствующую остаточную стоимость в соответствующей строке 050 каждого блока строк.

В случае сложившегося в бухгалтерском учете организации порядка отражения данных в одной инвентарной карточке (с исчислением одной остаточной стоимости), полагаем целесообразным указание в строке с кодом 050 каждого блока строк остаточной стоимости соответствующего объекта недвижимости, исчисленной расчетным путем исходя из доли площади объекта в суммарной площади всех объектов, учтенных в инвентарной карточке, умноженной на общую остаточную стоимость всех учтенных в инвентарной карточке объектов по данным бухгалтерского учета.

5. О порядке отражения в разделе 2 Декларации кодов налоговых льгот по налогу, порядок применения которых установлен статьей 381.1 Кодекса.

С 1 января 2018 года налоговые льготы, указанные в пунктах 21, 24 (в части имущества, расположенного в российской части (российском секторе) дна Каспийского моря) и пункте 25 статьи 381 Кодекса, применяются на территории субъекта Российской Федерации в случае принятия соответствующего закона субъекта Российской Федерации.

Согласно подпункту 5 пункта 5.3 Порядка по строке с кодом 160 указывается составной показатель: в первой части показателя указывается код налоговой льготы в соответствии с приложением N 6 к Порядку.

Вторая часть показателя по строке с кодом 160 Раздела 2 заполняется только в случае, если в первой части показателя указан код налоговой льготы 2012000 (налоговые льготы по налогу, устанавливаемые законами субъектов Российской Федерации, за исключением налоговых льгот в виде понижения ставки для отдельной категории налогоплательщиков и в виде уменьшения суммы налога, подлежащей уплате в бюджет).

Во второй части показателя последовательно указываются номер, пункт и подпункт статьи закона субъекта Российской Федерации, в соответствии с которым предоставляется соответствующая налоговая льгота (для каждой из указанных позиций отведено по четыре знакоместа, при этом заполнение данной части показателя осуществляется слева направо и если соответствующий реквизит имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями).

Таким образом, в случае, если в субъекте Российской Федерации в 2018 году продлено действие льготы по пункту 25 статьи 381 Кодекса, то при заявлении права на данную льготу организация в строке с кодом 160 раздела 2 Декларации должна указать составной показатель, первая часть которого - 2012000, а вторая - реквизиты конкретного закона в формате, указанном в подпункте 5 пункта 5.3 Порядка.

В аналогичном порядке заполняется показатель строки с кодом 160 раздела 2 Декларации в случае применения в субъекте Российской Федерации начиная с налогового периода 2018 года льгот по пунктам 21 и (или) 24 статьи 381 Кодекса в порядке, предусмотренном статьей 381.1 Кодекса.

6. О порядке отражения в разделе 2 Декларации кодов налоговых льгот по налогу, установленных в виде понижения налоговых ставок в отношении отдельных видов имущества.

Согласно подпункту 9 пункта 5.3 Порядка строка с кодом 200 раздела 2 Декларации заполняется только в случае установления законом субъекта Российской Федерации для данной категории налогоплательщиков по данному имуществу налоговой льготы в виде понижения налоговой ставки, указывается составной показатель: в первой части показателя указывается код налоговой льготы 2012400, а во второй части показателя последовательно указываются номер, пункт и подпункт статьи закона субъекта Российской Федерации, в соответствии с которым предоставляется соответствующая налоговая льгота (для каждой из указанных позиций отведено по четыре знакоместа, при этом заполнение данной части показателя осуществляется слева направо и если соответствующий реквизит имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями).

В случае, если для данной категории налогоплательщиков по данному имуществу законом субъекта Российской Федерации не установлена налоговая льгота по налогу в виде понижения ставки, по строке с кодом 200 раздела 2 Декларации ставится прочерк.

При этом, согласно подпункту 10 пункта 5.3 Порядка по строке с кодом 210 раздела 2 Декларации отражается налоговая ставка, установленная законом субъекта Российской Федерации для данной категории налогоплательщиков по соответствующему имуществу (видам имущества).

Так, например, пунктом 2 статьи 2 Закона Смоленской области от 27.11.2003 N 83-з "О налоге на имущество организаций" на 2018 год установлена налоговая ставка в отношении линий энергопередачи и сооружений, являющихся неотъемлемой их частью, в размере 1,9%. Следовательно, организация при заполнении Декларации за 2018 год, заполняемой в отношении указанных объектов, должна указать в строке с кодом 210 налоговую ставку 1,9%, поставив в строке с кодом 200 прочерк.

Переименование ЗАО, ОАО в АО, ПАО не лишает права на применение льготы по налогу на движимое имущество (Письмо Минфина РФ от 09.02.2015 № 03-05-05-01/5111).

Собранное основное средство из материалов, полученных от взаимозависимой организации, льготируется и не включается в базу для исчисления налога на имущество, даже если оно будут относиться к 3-10 амортизационным группам (Письмо Минфина РФ от 13.03.2015 г. № ЗН-4-11/4037).

С 1 января 2019 года вступают в силу законодательные изменения в порядок исчисления и уплаты налога на имущество организаций.

С 1 января 2019 года вступают в силу законодательные изменения в порядок исчисления и уплаты налога на имущество организаций.

Из объектов налогообложения исключается движимое имущество. Налог необходимо будет уплачивать только в отношении недвижимости, в том числе переданной во временное владение, пользование, распоряжение, доверительное управление, внесенной в совместную деятельность или полученной по концессионному соглашению, учитываемой на балансе в качестве объектов основных средств (п. 1 ст. 374 НК РФ).

С 1,9 до 2,2% увеличиваются (пп. 1 , 3 ст. 380 НК РФ) предельные налоговые ставки, определяемые законами субъектов РФ в отношении магистральных трубопроводов, линий энергопередачи, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов.

К 70 субъектам РФ, в которых в соответствии с региональными законами действует порядок налогообложения объектов недвижимости организаций исходя из кадастровой стоимости, добавятся еще четыре: Чувашская Республика - Чувашия, Иркутская, Курская, Смоленская области. Соответствующие перечни объектов недвижимости публикуются до 1 января 2019 года на сайте уполномоченных органов исполнительной власти регионов или на официальном сайте субъекта РФ.

Также в этих регионах меняется порядок применения кадастровой стоимости в качестве налоговой базы:

- корректировка кадастровой стоимости из-за изменения качественных и (или) количественных характеристик объекта налогообложения (уточнения его площади, назначения и т.п.) будет учитываться при определении налоговой базы со дня внесения в Единый государственный реестр недвижимости (ЕГРН) сведений, являющихся основанием для определения кадастровой стоимости;

- если кадастровая стоимость изменяется на основании установления рыночной стоимости объекта по решению комиссии при управлении Росреестра или суда, то сведения о ее вновь установленном значении, внесенные в ЕГРН, будут учитываются при определении налоговой базы начиная с даты начала применения оспоренной кадастровой стоимости.

К перечню организаций, освобождаемых от уплаты налога, дополнительно будут отнесены фонды, управляющие компании и их дочерние общества, признанные таковыми в соответствии с законодательством об инновационных научно-технологических центрах. Организации, получившие статус участника проекта, освобождаются от уплаты налога в отношении имущества, учитываемого на балансе и расположенного на территории инновационного научно-технологического центра, в течение десяти лет начиная с месяца, следующего за месяцем его постановки на учет (п. 28 ст. 381 НК РФ).

Начиная с отчетности за первый квартал 2019 года организациям необходимо будет представлять в инспекцию налоговые расчеты по новым формам. Они позволяют исчислить налог, если кадастровая стоимость объекта была изменена в течение налогового периода из-за корректировки его качественных и (или) количественных характеристик. Налоговая декларация и расчет авансовых платежей дополнены полем "Адрес объекта недвижимого имущества, расположенного на территории Российской Федерации". Оно заполняется для объектов, облагаемых по среднегодовой стоимости, если у них отсутствуют кадастровый и условный номера, но есть адрес, присвоенный с указанием муниципального деления.

Для централизации представления налоговых расчетов можно воспользоваться разъяснениями ФНС России от 21.11.2018 N БС-4-21/22551@ "О рекомендациях по вопросам представления налоговой отчетности по налогу на имущество организаций, начиная с налогового периода 2019 года".

Изменения также могут произойти на региональном уровне, так как органы государственной власти субъектов РФ имеют полномочия устанавливать ставки и льготы по налогу, особенности уплаты авансовых платежей, а также утверждать результаты государственной кадастровой оценки объектов недвижимости. Подробную информацию можно получить с помощью "Справочной информации о ставках и льготах по имущественным налогам".

С 2018 года регионы определяют процент для уплаты налога на движимое имущество. Узнайте в таблице, на какую льготу вы можете расчитывать!

С 1 января 2018 года перестала действовать федеральная льгота на движимое имущество. Теперь субъекты самостоятельно устанавливают ставку налога в пределах 1,1%.

В Москве законом № 4 от 21.02.2018 закрепили освобождение от уплаты налога на движимое имущество, которое:

- принято на учет как ОС не ранее 2013 года;

- принято на учет не в результате реорганизации или ликвидации и не от взаимозависимого лица. Это условие не относится к отдельным видам железнодорожного транспорта.

Льгота распространяется и на имущество, которое сдается в аренду.

Какие ставки приняли остальные регионы

Регион |

Сфера применения льготной ставки |

Ставка |

Закон |

|---|---|---|---|

| Астраханская область | Пониженная ставка для компаний, добываюших углеводородное сырье на морских месторождениях, расположенных в российской части (российском секторе) дна Каспийского моря. | Пониженная – 0,5% Основная – 1,1% |

Закон от 31.10.2017 N 60/2017-ОЗ |

| Владимирская область | Льготная (полная) ставка для всех организаций. | 0% | Закон от 27.12.2017 N 135-ОЗ |

| Волгоградская область | Максимальная ставка для всех организаций. | 1,1% | Закон от 29.11.2017 N 116-ОД |

| Вологодская область | Полное освобождение от уплаты налога для компаний, которые инвестируют в объекты основных средств (если соблюдаются требования областного закона о налоге на имущество). | Пониженная – 0% Основная – 1,1% |

Закон от 28.12.2017 N 4269-ОЗ |

| Еврейская автономная область | Пониженная льгота распространяется на все компании. Еще меньше платят организации здравоохранения и резиденты ТОР. | Пониженная – 0,5% | Закон от 30.11.2017 N 194-ОЗ, Письмо УФНС по Нижегородской области от 12.01.2018 N 02-19-3Г/00122@, Письмо Минфина Нижегородской области от 22.01.2018 N 306-41-1-538/18 |

| Пензенская область | Пониженная льготная ставка для всех компаний. | 0,55% | Закон от 20.12.2017 N 3127-ЗПО |

| Республика Бурятия | Льготная (полная) ставка распространяется на железнодорожный подвижной состав и контейнеры, принятые на учет не ранее 2013 года. Льготой могут воспользоваться компании, которые осуществляют деятельность из подклассов 49.1, 49.2 ОКВЭД 2 (). | Пониженная – 0% Основная – 1,1% |

С 2018г. поменялись правила исчисления налога на имущество по движимым ОС, принятым на учет с 01 января 2013г. В чем суть этих новшеств и какие разъяснения по ним дали чиновники — расскажет эта статья.

Вы также узнаете:

- где и как указать налоговую ставку в 1С по движимому имуществу;

- как узнать, сохранена ли льгота по «движимости» в вашем регионе;

- по какой ставке рассчитывать налог, если льгота больше не действует;

- как отразить в льготу в 1С и в налоговой отчетности.

Налоговые ставки на движимое имущество

С 01 января 2018г. федеральная льгота, установленная п. 25 ст. 381 НК РФ, которая освобождала от налога движимое имущество, принятое на учет с 01.01.2013, отменена. Однако она может быть сохранена, но только в случае принятия соответствующего закона субъектами РФ (п. 1 ст. 381.1 НК РФ).

В тех субъектах РФ, законами которых льгота по движимому имуществу не предусмотрена и ставка не указана, необходимо платить налог по ставке 1,1% (Письмо ФНС РФ от 20.12.2017 N БС-19-21/327). Предусмотрены ли льготы или пониженные ставки по вашему региону, можно уточнить на официальном сайте налоговой службы

Письмом от 28.03.2018 N БС-4-21/5834@ ФНС РФ довела до своих подразделений Письмо Минпромторга РФ от 23.03.2018 N ОВ-17590-12, в котором даны разъяснения по вопросу отнесения ОС к движимому и недвижимому имуществу .

Машины и оборудование, поименованные в ОКОФ в разделе 330.00.00.00.000 «Прочие машины и оборудование, включая хозяйственный инвентарь и другие объекты», находящиеся как в здании, так и вне его, даже если прикреплены на фундаменте к зданию, считаются движимым имуществом, так как выполняют самостоятельные производственные функции.

С 2018г. к движимому имуществу, принятому на учет с 01.01.2013, применяются следующие ставки для обложения налогом на имущество:

- максимальная ставка 1,1% — если региональным законом не установлены льготы, меньшие ставки или установлена максимальная ставка;

- пониженная ставка , в соответствии с размером, установленным региональным законом;

- пониженная ставка или льгота для отдельных объектов , согласно региональным законам;

- освобождение от налога на имущество , т.е. региональным законом сохранена льгота.

Ставки налога на имущество в 1С

Ставки по налогу на имущество для организации указываются в в разделе Справочники – Налоги – Налог на имущество – ссылка Ставки и льготы .

В программе автоматически после обновления на релиз 3.0.57 задается новая ставка налога на имущество для движимого имущества, которая действует с 2018г. и установлена на федеральном уровне (п. 3.3 ст. 380 НК РФ). Если регионом установлена другая ставка, то ее необходимо задать вручную в регистре сведений Налог на имущество .

Если для отдельных объектов имущества необходимо задать другую ставку или льготу , то для этих ОС необходимо задать настройки в регистре сведений Налог на имущество: Объекты с особым порядком налогообложения в разделе Справочники – Налоги – Налог на имущество – ссылка Объекты с особым порядком налогообложения .

Код льготы (ставки) в декларации по налогу на имущество

Если региональным законом предусмотрена льгота или пониженная ставка по налогу на имущество, то в зависимости от статьи НК РФ, на основании которой льгота или ставка предоставляется, определяется код (Приложение № 6 «Коды налоговых льгот» к Порядку заполнения налоговой декларации и авансового расчета по налогу на имущество организаций, утв. Приказом ФНС РФ от 31.03.2017 N ММВ-7-21/271@).

Правильная настройка в 1С ставок и льгот по налогу на имущество обеспечит корректное автоматическое заполнение декларации и авансовых расчетов. Для каждого кода льготы заполняется отдельный лист Раздела 2.

Если в регионе предоставляются льготы с кодами:

- 2012000 «налоговые льготы по налогу, устанавливаемые законами субъектов РФ, кроме налоговых льгот в виде понижения ставки и в виде уменьшения суммы налога»;

- 2012400 «налоговые льготы по налогу … в виде понижения налоговой ставки для отдельной категории налогоплательщиков»;

- 2012500 «налоговые льготы по налогу … в виде уменьшения суммы налога, подлежащей уплате в бюджет»,

то в декларации после таких кодов через слеш необходимо вручную указать данные закона субъекта РФ, которым установлена льгота (Письмо ФНС РФ от 14.03.2018 N БС-4-21/4786@).

Сделать это необходимо в формате:

- статья,

- пункт,

- подпункт.

На каждое значение выделено 4 знака. Незадействованные знаки обозначаются нулями.

Рассмотрим подробно варианты налогообложения движимого имущества.

Льгота сохранена

Разберем особенности расчета налога на движимое имущество при сохранении льготы на примере г. Москва.

В регистре сведений Налог на имущество необходимо:

- установить флажок Движимое имущество, принятое на учет с 1 января 2013 года, освобождено от налога .

Отчетность

В декларации (расчете по авансовым платежам) по налогу на имущество в стр. 160 (130) Раздела 2 вручную указывается код льготы и закон, по которому она предоставлена:

- вместо кода льготы 2010257 указывается код 2012000 «Дополнительные льготы по налогу на имущество, устанавливаемые законами субъектов РФ… »;

- заполняются данные закона субъекта РФ 000400010031 . В нашем примере льгота предоставлена на основании пп. 31 п. 1 ст. 4 Закона г. Москвы от 05.11.2003 N 64.

Льгота сохранена частично

А теперь рассмотрим особенности расчета налога на движимое имущество, если льгота сохранена только для определенного ряда движимого имущества, на примере г. Санкт-Петербург.

В регистре сведений Налог на имущество менять ничего не нужно:

- — 1,1

- флажок Это сниженная ставка не устанавливается.

Для того чтобы установить, попадает ли под данную льготу движимое имущество, необходимо определить его возраст, т.е. количество лет, прошедших с года выпуска имущества.

В 1С для объектов имущества, по которым установлена льгота, необходимо заполнить информацию в форме Налог на имущество: объект с особым порядком налогообложения .

- Налоговая льгота — Освобождается от налогообложения , льгота применяется, т.к. дата выпуска автомобиля 08.10.2016 и с этой даты не прошло более 3-х лет; PDF

- Код налоговой льготы — 2012000 .

Отчетность

В декларации (расчете по авансовым платежам) по налогу на имущество в стр. 160 (130) Раздела 2 указывается код льготы и закон, по которому она предоставлена:

- автоматически заполняется код льготы 2012000 «Дополнительные льготы по налогу на имущество, устанавливаемые законами субъектов РФ… ».

- вручную заполняются данные закона субъекта РФ 04-100010024 . В нашем примере льгота предоставлена на основании ст. 4-1 п. 1 пп. 24 Закона г. Санкт-Петербурга от 26.11.2003 N 684-96.

Пониженная ставка, в т. ч. 0%

Размер ставки налога устанавливается федеральным или региональным законом. Обязательно уточните в законе вашего региона, как власти утвердили льготу - это очень важно для заполнения отчета.

Субъект РФ может установить:

- пониженную налоговую ставку, в т.ч. 0%;

- льготу в виде пониженной ставки.

Если о пониженной или нулевой ставке говорится в региональном законе в разделе «Ставки», код льготы не проставляется!

Рассмотрим особенности расчета налога на движимое имущество, если используется пониженная налоговая ставка, на примере Московской области, в которой установлена просто пониженная ставка и Тюменской области, в которой пониженная ставка установлена как льгота.

Пониженная ставка

В регистре сведений Налог на имущество необходимо:

- Для движимого имущества, принятого на учет с 1 января 2013 года — установить 0% ;

- флажок Это сниженная ставка не устанавливать, т.к. пониженная ставка установлена не как льгота.

Отчетность

- стр. 210 (170) «Налоговая ставка (%)» — 0.

Пониженная ставка как льгота

В регистре сведений Налог на имущество необходимо:

- Для движимого имущества, принятого на учет с 1 января 2013 года — установить 0,55% ;

- флажок Это сниженная ставк а устанавливается, т.к. по Тюменской области установлена льгота в виде пониженной ставки.

Отчетность

В декларации (расчете по авансовым платежам) по налогу на имущество в стр. 200 (160) Раздела 2 указывается код льготы, установленной в виде понижения налоговой ставки и закон, по которому она предоставлена:

- автоматически заполняется код льготы 2012400 «Налоговые льготы по налогу, устанавливаемые законами субъектов Российской Федерации в виде понижения налоговой ставки для отдельной категории налогоплательщиков».

- вручную заполняются данные закона субъекта РФ 0004 0000 0000 . В нашем примере пониженная ставка установлена на основании ст. 4 Закона Тюменской области от 24.10.2017 N 74.

Льгота не сохранена, ставка 1,1%

Рассмотрим особенности расчета налога на движимое имущество, если льгота не сохранена, на примере Самарской области.

В регистре сведений Налог на имущество менять ничего не нужно:

- Для движимого имущества, принятого на учет с 1 января 2013 года — 1,1 %, т.е. значение, установленное по умолчанию;

- флажок Это сниженная ставка не устанавливается.

Отчетность

Раздел 2 декларации (расчета по авансовым платежам) по налогу на имущество будет заполнен обычным образом:

- стр. 160 (130) «Код налоговой льготы» — не заполняется;

- стр. 200 (160) «Код налоговой льготы (установленной в виде понижения налоговой ставки)» — не заполняется;

- стр. 210 (170) «Налоговая ставка (%)» — 1,1;

- стр. 220 (180) «Сумма налога (Сумма авансового платежа)» — сумма рассчитанного налога (авансового платежа).

С начала 2018 года изменены условия налогообложения объектов движимого имущества компаний, учитываемых в структуре основных средств с 01.01.2013 г. (закон № 335-ФЗ от 27.11.2017). Остановимся подробнее на деталях трансформаций, принятых в соответствии с поправками в ст. 381.1 НК РФ.

Налог на движимое имущество организаций: особенности

Суть введенных перемен заключается в следующем. До конца 2017 действовала льгота, установленная действующим законодательством – компании не уплачивали налог по объектам ОС, поставленным на учет с 01.01.2013 г., за исключением активов, полученных от реорганизованных или зависимых предприятий.

С 2018 года право утверждать (или не утверждать) льготы для предприятий регионов отдано властным структурам российских субъектов. Они вправе определить ставку, равную установленной в п. 3.3 ст. 380 НК РФ, либо снизить ее размер (вплоть до нулевого) для всех компаний или отдельных категорий предприятий. Таким образом, данный налог является региональным, поэтому на местах, где принят закон по льготе, организации могут быть освобождены от уплаты налога, либо применять льготную ставку. Если же местными законодателями соответствующие акты не приняты, платежи по движимому имуществу будут перечисляться в полном объеме. Единственное ограничение для регионов – превышать размер ставки налога, установленной в НК, нельзя.

Кстати, не имеет значения, когда закон о применении льготных ставок утвержден региональными законодателями. Например, актом, датированным июлем 2018 г., они могут установить льготу с 01.01.2018 г.

Кто платит налог на движимое имущество организаций в 2018 году

Уплачивать налог на объекты движимого имущества в 2018 году обязаны фирмы, применяющие ОСНО. На предприятия, работающие на ЕНВД и УСН, обязанность уплаты налога не распространяется, они должны перечислять имущественный налог, рассчитываемый по кадастровой стоимости, по недвижимости, используемой в производственной деятельности (если она входит в перечень, определяемый согласно п. 7 ст. 378.2 НК РФ).

Какое имущество является движимым

Главным критерием, характеризующим движимые активы, по ст. 130 ГК РФ считается невозможность рассматривать их как недвижимость. Например, это могут быть:

- транспортные средства;

- музейные экспонаты;

- линии связи и т. д.

Возможность производства демонтажа актива без ущерба для его качественных характеристик и технических особенностей, перемещения на другое место, неоднократной установки, а также его разборная конструкция – вот правила, которые отличают объекты движимого имущества. Однако уплачивать налог со всего объема этих ОС нет необходимости. Облагается лишь стоимость объектов, относящихся к группам амортизации с третьей по десятую. Имущество, изнашиваемое достаточно быстро (1 и 2 групп), налогом не облагается (пп. 8 п. 4 ст. 374 НК РФ).

Ставки и сроки уплаты налога на движимое имущество в 2018 году

Порядок исчисления налога и периодичность его уплаты устанавливается также законами регионов. Отсутствие местного закона о льготах предусматривает уплату налога по предельной ставке, предусмотренной п. 3.3 ст. 380 НК РФ. Она составляет в 2018 году 1,1%, а с 2019 г. составит 2,2%.

В 2018 году 29 регионов установили льготы по налогу на движимое имущество. Руководствовались они территориальными и экономическими интересами, поэтому сравнивать утвержденные размеры налога не приходится. К примеру, в Тюменской области все предприятия уплачивают налог по ставке 0,55%, в Челябинской области освобождены от налоговой нагрузки предприятия малого и среднего бизнеса, а также лизинговые компании, но оставлена предельная ставка 1,1% для всех остальных фирм, в Чеченской Республике ставка 0% применяется для всех без исключения организаций. Таким образом, приступая к расчету налога, необходимо руководствоваться местными законами.

Как рассчитать налог на движимое имущество в 2018 году

Определив стоимость ОС, относящихся к движимому имуществу, бухгалтер:

- проверяет, имеет ли предприятие льготы, подтвержденные законами регионов, выясняет ставки налога;

- устанавливает налоговую базу для расчета;

- рассчитывает сумму налога к уплате.

Как правило, имущественный налог уплачивается ежеквартальными авансами (если они установлены в регионе), а по завершении года – окончательным платежом. Авансовый платеж определяется как ¼ от произведения средней стоимости ОС за отчетный период и ставки налога. Филиалы и обособленные подразделения, расположенные не по месту головного предприятия, а в других регионах, платят налог на движимое имуществопо ставкам, установленным в тех регионах, где они находятся.